「宅建は取った。融資も20年やってきた。でも、自分の価値は『銀行の中』でしか通用しないのではないか?」

もしあなたがそう思っているなら、それは大きな損失です。2026年、金利が復活し、不動産市場の力学が劇的に変化する中、外資系・国内独立系のアセットマネジメント(AM)会社や不動産ファンドが、喉から手が出るほど欲しがっている人材――。それは、不動産を「担保」としてではなく、「収益を生む資産(アセット)」として、銀行の論理でマネジメントできるプロフェッショナルです。

あなたが銀行で培ってきた「泥臭い融資実務」は、今、年収1,000万円を超えるプラチナチケットに変わろうとしています。

【2026年最新】不動産ファンド業界の年収水準と「銀行員」の立ち位置

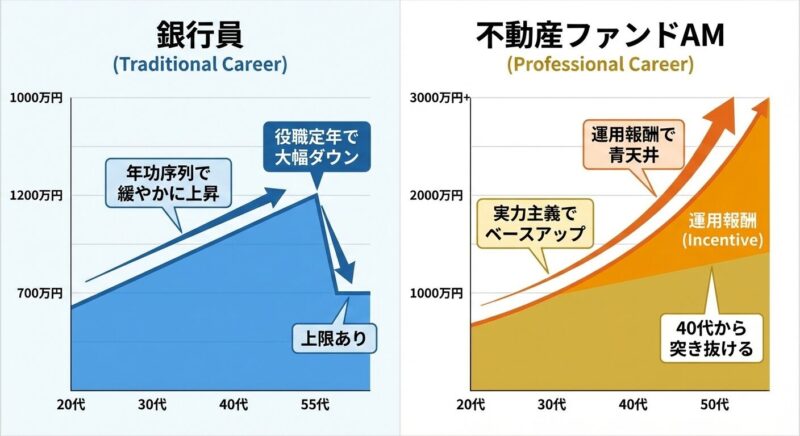

まず、最も気になる「金」の話をしましょう。不動産ファンド・AM業界の年収体系は、銀行のそれとは根本的に異なります。銀行が「年次と役職」で決まるのに対し、この業界は「預かり資産残高(AUM)とパフォーマンス」に連動します。

2026年現在、標準的な独立系AM会社や私募ファンドにおける年収レンジは以下の通りです。

不動産ファンド・AM業界の年収ピラミッド

| 役職・レベル | 想定年収 | 銀行からのスライドイメージ |

| アソシエイト | 700万〜900万円 | 30代前半・宅建保有・融資経験5年〜 |

| ヴァイスプレジデント (VP) | 1,000万〜1,500万円 | 40代・次長/課長クラス・不動産融資プロ |

| ディレクター | 1,800万〜2,500万円 | 本部部長クラス・大型案件組成経験者 |

| パートナー/MD | 3,000万円〜 + 成功報酬 | 経営層・ファンド組成・資金調達責任者 |

40代で地銀の副支店長や次長クラスにいる方なら、ヴァイスプレジデント(VP)クラスでの中途採用が十分に狙えます。 ここに、ファンドの運用成績に応じた「インセンティブ(ボーナス)」が加算されるのが、この業界の醍醐味です。

なぜ、これほどの高年収が可能なのか? それは、彼らが「数億〜数十億円の物件を動かし、その数%を管理報酬として得る」という、極めて資本効率の高いビジネスモデルの中にいるからです。1円単位の事務に追われる銀行業務とは、生産性の次元が違うのです。

なぜ2026年、ファンドは「銀行員」を求めているのか?

「不動産のプロなら、不動産会社から採用すればいいのではないか?」と思うかもしれません。しかし、2026年の市場環境がその常識を変えました。

「デッド(融資)の論理」が解る人材の希少化

金利がほぼゼロだった時代、ファンドにとって資金調達は「容易な作業」でした。しかし、2026年の金利上昇局面では、「いかに銀行から有利な条件でデッド(融資)を引き出すか」「金利上昇リスクをどうヘッジするか」が、ファンドの収益を左右する最大の生命線となっています。

銀行の審査部が何を重視し、どのポイントで融資を絞るのか。その「手の内」を知り尽くしている銀行員は、ファンド側からすれば「交渉を有利に進めるための最強の武器」なのです。

「宅建」という最低限のライセンス

銀行員にとって宅建は「昇進のためにしぶしぶ取った資格」かもしれません。しかし、ファンド業界において宅建は、信託受益権の売買や重要事項説明を行うための「業務独占資格」として、実務上不可欠です。

「融資の実務経験」×「宅建」×「40代の対人交渉力」。この3つが揃った人材は、実は市場にほとんど存在しません。

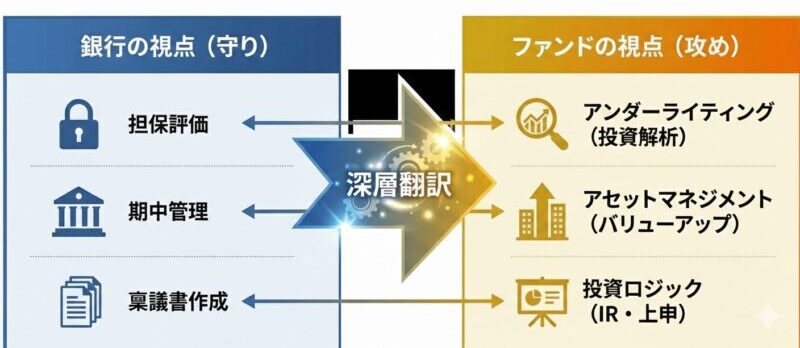

スキルの「深層翻訳」:銀行業務をAM業務に言い換える

転職活動において、「私は融資を20年やってきました」と言うだけでは不十分です。ファンド側の言語に「翻訳」して伝える必要があります。

① 「担保評価」 → 「アンダーライティング(投資解析)」

銀行員は、常に物件の「処分価値」を見てきました。これをファンドでは「この物件はいくらで買えて、いくらのキャッシュフローを生み、いくらで売却(エグジット)できるか」という投資解析スキルとして定義し直します。

② 「期中管理」 → 「アセットマネジメント(バリューアップ)」

貸した金の回収を管理する業務は、ファンドでは「テナントの入れ替えやリノベーションを通じて、物件の収益性(NOI)を最大化する」という、攻めの管理業務に読み替えられます。

③ 「稟議書作成」 → 「投資委員会への上申・IR」

審査部を説得するために書いたロジックの積み上げは、投資家や投資委員会を納得させるための「投資ロジックの構築能力」そのものです。

40代銀行員が直面する「不動産ファンド」への壁と突破口

もちろん、バラ色の未来だけではありません。銀行からファンドへ転身する際、40代が必ず直面する「壁」があります。

壁①:Excelスキル(モデリング)

ファンド実務では、複雑なキャッシュフロー・シミュレーションをExcelで構築します。銀行の「決まったフォーマットに入力するだけ」の作業とはレベルが違います。

- 突破口: 転職を決意した日から、不動産投資の収益計算(DCF法)をExcelで自作する練習を始めてください。これができるだけで、未経験でも評価は激変します。

壁②:スピード感と自己決定権

銀行は「組織で決定する」場所ですが、ファンドは「個人の専門性で動く」場所です。

- 突破口: 面接では「本部にお伺いを立てる」姿勢ではなく、「プロとして、投資家に最大のリターンを出すために、私はこう判断する」という主体性を強調してください。

壁③:銀行員特有の「保守性」の排除

「リスクがあるからやらない」のが銀行員。「リスクをどうコントロールして利益を取るか」を考えるのがファンド。

- 突破口: 過去の融資案件で、課題があった物件をどう工夫して融資成立まで導いたか、という「解決策の提示能力」をアピールしましょう。

結論:その「宅建」、銀行の更新料のためだけに持っておくのか?

2026年。地銀の再編が進み、あなたの銀行がいつ「飲み込まれる側」になるか分からない今、あなたを守ってくれるのは銀行の看板ではありません。

あなたが持っている「宅建」という資格と、長年積み上げてきた「不動産融資の知見」は、銀行の外に出れば、「年収1,000万超えのプロフェッショナル」へのパスポートになります。

今のまま銀行に居続ければ、あなたの価値は役職定年とともに緩やかに目減りしていきます。しかし、不動産ファンドという「資本の論理」が支配する世界に飛び込めば、あなたの経験は「収益」に直結し、50代・60代になっても衰えない市場価値を手に入れることができます。

行動の期限は、金利が上がりきり、市場のプレイヤーが入れ替わる「今」です。

まずは、自分の融資実績を「投資家の視点」で振り返ることから始めてください。あなたのキャリアの第2創業期は、そこから始まります。

コメント